Publication d’informations en matière de durabilité

Résumé

FrenchFood Capital, société de gestion spécialisée dans l’investissement non côté sur le secteur agroalimentaire est convaincue que l’intégration des enjeux Environnementaux, Sociaux et de Gouvernance (ESG) participe à la création de valeur, à une meilleure gestion des risques et à la pérennité du développement des sociétés accompagnées.

Par ailleurs, dans le secteur alimentaire, les problématiques ESG sont présentes et critiques à toutes les étapes de la chaîne alimentaire, de la production à la consommation, en passant par la transformation, l’approvisionnement et la distribution.

L’engagement en faveur d’une alimentation qui crée de la Valeur pour les Hommes, ceux qui la produisent (collaborateurs, fournisseurs, agriculteurs) et ceux qui la consomment (manger mieux pour tous), pour l’environnement et les territoires devient un pré-requis sectoriel relayé par des attentes toujours plus fortes des consommateurs.

Les enjeux ESG sont donc au cœur de la problématique alimentaire.

L’équipe appréhende donc l’ESG comme :

- un outil de cartographie des risques (risques de durabilité et principales incidences négatives),

- un outil de reporting intégré de la valeur globale de l’entreprise,

- un outil permettant d’appréhender le niveau d’action et d’impact de la société en vue de construire le Business plan d’impact qui guidera l’ambition d’impact accompagnée par le Fonds.

L’équipe a mis en place un référentiel sectoriel spécifique qui s’articule autour des 6 thèmes suivants:

- 1- Environnement

- 2- Social

- 3- Gouvernance

- 4- Consommateurs

- 5- Chaîne d’approvisionnement

- 6- Territoires

Ce référentiel structure la démarche ESG et d’impact des Fonds gérés par la Société de Gestion qui se déploie tout au long du cycle de vie de l’investissement.

Le Fonds FrenchFood Positive Impact a défini un objectif d’investissement durable au sens de l’article 9 SFDR : accélérer la transition alimentaire sur les piliers environnementaux et sociaux notamment mais également sanitaire et économique.

En plus du socle ESG, il définira avec chacune de ses participations un Business Plan d’Impact comprenant au minimum un objectif d’impact quantifié sur le pilier environnemental et un sur le pilier social. L’atteinte de ce business plan d’impact à l’issue de la période d’investissement permettra de mesurer l’atteinte de l’objectif d’investissement durable du Fonds FrenchFood Positive Impact.

Le pilier environnemental comprendra a minima un objectif de réduction des émissions carbone selon une trajectoire de décarbonation définie pour la période d’investissement.

Le Fonds FrenchFood Positive Impact investira essentiellement à travers des prises de participations dans des petites et moyennes d’entreprises du secteur agroalimentaire dont la valeur d’entreprises est comprise entre 20 et 150 millions d’Euros.

Intégration des risques en matière de durabilité

Conformément au Règlement (UE) 2019/2088 du Parlement Européen et du Conseil du 27 novembre 2019 sur la publication d’informations en matière de durabilité dans le secteur des services financiers (le « Règlement SFDR ») complété par le Règlement (UE) 2020/852 du Parlement Européen et du Conseil du 18 juin 2020 sur l’établissement d’un cadre visant à favoriser les investissement durables (le « Règlement Taxonomie »), la Société de Gestion a l’obligation de décrire la manière dont les risques en matière de durabilité sont intégrés dans ses décisions d’investissement et les principales incidences négatives de ses investissements sur les facteurs de durabilité.

Un risque en matière de durabilité est un événement ou une situation dans le domaine environnemental, social ou de gouvernance (« ESG ») qui, s’il survient, pourrait avoir une incidence négative importante, réelle ou potentielle, sur la valeur d’un investissement du Fonds (les « Risques en Matière de Durabilité »).

- Les risques de gouvernance : définis comme les risques de perte de valeur du portefeuille liés à de mauvaises pratiques managériales ou organisationnelles qui peuvent nuire à la stabilité de l’entreprise. L’analyse des risques de gouvernances est systématiquement intégrée aux due diligences ESG de chaque participation (éthique et loyauté des affaires, déontologie et respect des Droits de l’Homme, cartographie des risques associés à l’activité, formalisation d’une stratégie RSE).

- Les risques sociaux : définis comme les risques de perte de valeur du portefeuille liés à des problématiques sociales telles que la rémunération des collaborateurs, les conditions de travail, la sécurité au travail, les politique de recrutement, la diversité et la mixité … L’analyse des risques sociaux est systématiquement intégrée aux due diligences ESG de chaque participation aussi bien en termes de respect des droits fondamentaux tels que définis par les conventions de l’Organisation Internationale du Travail que d’indicateurs relatifs à l’emploi et l’employabilité, la rémunération, le bien-être au travail, la diversité et l’inclusion.

- Les risques environnementaux : définis comme les risques de perte de valeur du portefeuille liés à des problématiques environnementales (conséquences du changement climatique, raréfaction des ressources, pollution …). Pour réduire ces risques, une analyse de l’impact carbone et des risques climatiques des sociétés est systématiquement réalisée pour chaque investissement.

La Société de Gestion a procédé à une évaluation des incidences probables des Risques en Matière de Durabilité sur le rendement du Fonds et les principaux Risques en Matière de Durabilité auxquels le Fonds est exposé sont les suivants :

- la viabilité, le rendement et l’engagement en matière de durabilité de l’amont agricole ;

- l’impact du changement climatique sur les prix et la disponibilité des matières premières ;

- les enjeux liés à la sécurité alimentaire et les crises qui peuvent en résulter ; et

- la pénurie de main d’œuvre pour certains postes dont les conditions de travail sont jugées trop difficiles.

Les Risques en Matière de Durabilité sont intégrés dans les décisions d’investissement de la Société de Gestion et seront pris en compte au cours du processus d’investissement du Fonds dans les conditions décrites ci-après, conformément à la politique ESG de la Société de Gestion :

- la Société de Gestion tient compte des Risques en Matière de Durabilité pour toutes les opportunités d’investissement du Fonds, à chaque étape du cycle d’investissement. La Société de Gestion a notamment mis en place des politiques internes garantissant l’intégration de critères ESG au sein des projets d’investissement ; et

- l’équipe d’investissement de la Société de Gestion est tenue de remplir une cartographie des risques en matière de durabilité dans la Note d’Investissement Finale qui permettra de présenter l’opportunité d’investissement au Comité d’Investissement. Cette cartographie s’appuie sur la partie risques du questionnaire ESG renseignée au moment des due diligences. Un tel processus garanti que les Risques en Matière de Durabilité sont identifiés et analysé préalablement à toute décision d’investissement.

Pas de préjudice important pour l’objectif d’investissement durable

Tous les investissements durables proposés devront répondre aux critères minimaux de durabilité garantissant qu’ils ne nuisent pas de manière significative à tout objectif d’investissement durable, tel que déterminé par le biais du questionnaire ESG rédigé par la Société de Gestion sur 6 piliers (intégrant notamment les piliers environnementaux et sociaux). Dans ce questionnaire, sont intégrés les indicateurs des Principales Incidences Négatives en plus des indicateurs spécifiques au secteur agroalimentaire, permettant de s’assurer que les investissements cibles ne nuisent pas à l’objectif d’investissement durable du Fonds.

Tout au long du cycle d’investissement et pendant toute la durée de vie du Fonds, les indicateurs concernant les incidences négatives sont pris en considération par la Société de Gestion. Durant la phase d’investissement et de désinvestissement, l’utilisation du questionnaire ESG de la Société de Gestion auquel sont intégrés les indicateurs concernant les incidences négatives permet d’évaluer la présence ou l’absence de Principales Incidences Négatives sur la durabilité.

Les indicateurs seront considérés de la manière suivante:

Pour les indicateurs climatiques et autres indicateurs relatifs à l’environnement :

- émissions de GES de niveau 1,2 et 3 ;

- empreinte carbone ;

- intensité GES des Société du Portefeuille ;

- part d’investissement dans des Sociétés du Portefeuille actives dans le secteur du combustible fossiles ;

- part de la consommation et de la production d’énergie des Sociétés du Portefeuille qui provient de sources d’énergie non renouvelables, par rapport à celle provenant de sources d’énergie renouvelables, exprimée en pourcentage du total des sources d’énergie ;

- consommation d’énergie en GWh par million d’euros de chiffre d’affaires des Sociétés du Portefeuille, par secteur à fort impact climatique ;

- part des investissements effectués dans des Sociétés du Portefeuille ayant des sites/établissements situés dans ou à proximité de zones sensibles sur le plan de la biodiversité, si les activités de ces sociétés ont une incidence négative sur ces zones ;

- tonnes de rejets dans l’eau provenant des Sociétés du Portefeuille, par million d’euros investi, en moyenne pondérée ; et

- tonnes de déchets dangereux et de déchets radioactifs produites par les Sociétés du Portefeuille, par million d’euros investi, en moyenne pondérée.

pour les indicateurs liés aux questions sociales, de personnel, de respect des droits de l’Homme et de lutte contre la corruption et les actes de corruption :

- part d’investissement dans des Sociétés du Portefeuille qui ont participé à des violations des principes du Pacte mondial des Nations unies ou des principes directeurs de l’OCDE à l’intention des entreprises multinationales ;

- part d’investissement dans des Sociétés du Portefeuille qui n’ont pas de politique de contrôle du respect des principes du Pacte mondial des Nations unies ou des principes directeurs de l’OCDE à l’intention des entreprises multinationales, ni de mécanismes de traitement des plaintes ou des différents permettant de remédier à de telles violations ;

- écart de rémunération moyen non corrigé entre les hommes et les femmes au sein des Sociétés du Portefeuille ;

- ratio femmes/hommes moyen dans les organes de gouvernance des Sociétés du Portefeuille, en pourcentage du nombre total de membres ; et

- part d’investissement dans des Sociétés du Portefeuille qui participent à la fabrication ou à la vente d’armes controversées

Le Fonds n’investit pas dans des entreprises qui causent, contribuent ou sont liées à des violations des normes et standards internationaux, en particulier les principes du Pacte mondial des Nations Unies, des conventions de l’Organisation Internationale du Travail, les principes directeurs de l’OCDE à l’intention des entreprises multinationales et les principes directeurs des Nations Unies relatifs aux entreprises et aux droits de l’homme (PNG). Ces normes portent notamment sur les droits de l’Homme, la société, le travail et l’environnement.

Par ailleurs, la Société de Gestion veille à ce que des due diligences appropriées soient conduites et à ce que des politiques en matière de droits de l’Homme, d’égalité et de lutte contre la corruption soient mises en place dans l’ensemble des investissements réalisés. La Société de Gestion s’engage à lutter contre toute forme de travail forcé ou obligatoire et à assurer l’abolition effective du travail des enfants.

Le Fonds prend en considération les Principales Incidences Négatives des décisions d’investissement sur les facteurs de durabilité (i.e. questions environnementales, sociales et de personnel, le respect des droits de l’Homme, la lutte contre la corruption et les actes de corruption) dans le cadre de sa politique ESG.

La politique ESG garantit que les investissements du Fonds ne nuisent pas de manière significative à l’objectif d’investissement durable du Fonds notamment grâce à la prise en considération des indicateurs concernant les incidences négatives. Les Principales Incidences Négatives des décisions d’investissement sur les facteurs de durabilité sont atténuées par :

- l’exclusion des sociétés ayant un impact significativement négatif sur, un ou plusieurs objectifs de durabilité, les principes directeurs de l’OCDE et des Nations Unies relatifs aux entreprises et aux droits de l’Homme, les indicateurs de risques ESG définis par la Société de Gestion dans le cadre de son référentiel de due diligence ;

- les actions ESG assorties d’indicateurs qui seront définies comme prioritaires dans le cadre de la feuille de route ESG validée en board trimestriel et dont les résultats seront également suivis en board trimestriel. L’atténuation des incidences négatives identifiées dans le cadre des due diligences ESG menées en amont de l’investissement constituera le premier niveau d’action à court terme de la feuille de route ESG qui sera validée dans les six premiers mois suivant tout investissement ; et

- l’utilisation de son influence en tant qu’investisseur pour encourager les entreprises à atténuer les risques environnementaux et sociaux pertinents pour leur activité. Le vote et le suivi en board trimestriels sont des éléments importants du dialogue avec les entreprises dans lesquelles le Fonds investit afin de favoriser la création de valeur durable à long terme de ces entreprises et d’atténuer les impacts négatifs en matière de durabilité. L’accompagnement mis en place par la Société de Gestion visant à encourager le partage d’expérience et à développer l’expertise en matière de durabilité des équipes des Sociétés du Portefeuille constitue également un facteur de progrès dans la création de valeur durable et l’atténuation des incidences négatives.

Les informations concernant les Principales Incidences Négatives sur les facteurs de durabilité seront disponibles dans les rapports annuels du Fonds et en ligne dans le rapport Loi Energie Climat situé dans la rubrique Impact / Nos publications du site internet de la Société de Gestion www.frenchfoodcapital.com.

Objectif d’investissement durable du produit financier

L’objectif d’investissement durable du Fonds FrenchFood Positive Impact s’articule autour de deux grands piliers, à savoir la durabilité d’un point de vue environnemental (e.g. climatique) et d’un point de vue social (e.g. emploi).

A ce titre, les Investissements réalisés par le Fonds au sein des Sociétés du Portefeuilles auront notamment les objectifs suivants permettant ainsi la poursuite de l’objectif d’investissement durable du Fonds :

-

Environnemental :

- contribution à la préservation des ressources

- atténuation du changement climatique par la réduction de l’impact carbone diminution et éco-conception des emballages

- réduction du gaspillage alimentaire

- contribution à la transition agricole vers une agriculture plus durable

- prévention et réduction de la pollution

> l’objectif environnemental intégrera pour chaque investissement de FrenchFood Positive Impact une trajectoire de décarbonation avec un objectif de réduction de l’intensité carbone de l’activité. Pour ce faire un bilan carbone sera réalisé au démarrage de la période d’investissement afin de quantifier l’impact carbone de chaque société sur les 3 scopes.

-

Social

- création d’emplois

- développement des compétences

- développement du bien-être au travail, de la diversité et de la mixité

- contribution au développement de ses fournisseurs tout au long de la chaine de valeur

Un indice de référence n’a pas été désigné aux fins de la réalisation de l’objectif d’investissement durable du Fonds.

Stratégie d’investissement

La stratégie d’investissement du Fonds est d’investir dans le secteur alimentaire. Dans le secteur alimentaire, les problématiques de durabilité sont présentes et critiques à toutes les étapes de la chaîne alimentaire, de la production à la consommation, en passant par la transformation, l’approvisionnement et la distribution.

La stratégie d’investissement du Fonds s’articule notamment autour d’un socle ESG sectoriel permettant d’identifier les risques de durabilité, les principales incidences négatives et le niveau d’action ESG de la société cible.

La Société de Gestion a mis en place un référentiel ESG sectoriel propre s’appuyant sur les référentiels de plusieurs labellisations externes, enrichi des bonnes pratiques sectorielles et du retour d’expérience sur les participations accompagnées en six piliers (dont les piliers environnementaux, sociaux et de gouvernance). Ce référentiel est utilisé dans le cadre des due diligences ESG et du suivi des participations du Fonds. A l’intérieur de ces six piliers, un filtre permet d’identifier les standards à respecter pour l’ensemble du portefeuille dans le cadre, notamment de la prise en compte des Principales Incidences Négatives.

Ce référentiel structure la démarche ESG de la Société de Gestion tout au long du cycle de vie de l’investissement, à savoir la pré-analyse des risques de durabilité matérialisée par une cartographie des risques, les due diligences ESG mettant en exergue les points de risques et de force de la société cible par rapport aux enjeux de leur activité et aux attentes de leurs parties-prenantes et le suivi annuel des progrès sur les indicateurs clés ESG identifiés au niveau de la participations ainsi que ceux qui seront consolidés au niveau du portefeuille.

Par ailleurs, la Société de Gestion est signataire de l’UNPRI et s’engage à appliquer les principes pour l’investissement responsable institués par les Nations Unies (www.unpri.org). La Société de Gestion est également signataire de la charte ESG France Invest, de la charte mixité France Invest et de la charte SISTA.

La Société de Gestion a instauré une politique d’exclusion des sociétés ayant un impact significativement négatif sur un ou plusieurs objectifs de durabilité, les principes directeurs de l’OCDE et des Nations Unies relatifs aux entreprises et aux droits de l’Homme, les indicateurs de risques ESG définis par la Société de Gestion dans le cadre de son référentiel de due diligence.

Elle a également défini une politique d’exclusion de lignes sectorielles au sein du secteur agroalimentaire pour atteindre l’objectif d’investissement durable du Fonds. Ces lignes d’exclusion permettent à la Société de Gestion de limiter l’investissement dans certains secteurs, entreprises et actifs sous-jacents présentant des risques d’expositions ESG spécifiques et incluent notamment :

- tout produit ou toute activité interdit par les lois ou réglementations du pays concerné ou les conventions et accords internationaux, ou faisant l’objet d’une interdiction ou d’un retrait progressif au niveau international ;

- toute entreprise dont l’activité principale consiste en la fabrication ou la production de tabac;

- toute entreprise dont l’activité principale consiste en la fabrication ou la production de spiritueux,

- les pesticides/herbicides faisant l’objet d’un retrait progressif ou d’une interdiction au niveau international ;

- les méthodes de pêche non durables (par exemple, la pêche à l’explosif et la pêche au filet dérivant dans l’environnement marin à l’aide de filets d’une longueur supérieure à 2,5 km) ;

- les formes de travail forcé préjudiciables ou d’exploitation. Le travail forcé désigne tout travail ou service, non exécuté volontairement, qui est extorqué à un individu sous la menace d’une force ou d’une sanction telles que définies par les conventions de l’Organisation Internationale du Travail.

- le travail forcé des enfants. Le travail forcé des enfants désigne l’emploi d’enfants à des fins d’exploitation économique, ou susceptible d’être dangereux pour l’éducation de l’enfant ou d’interférer avec son éducation, ou de nuire à sa santé ou à son développement physique, mental, spirituel, moral ou social.

Le questionnaire ESG complété au cours des due diligences intègre les pratiques de bonne gouvernance des Sociétés du Portefeuille.

Ces pratiques de bonne gouvernance font l’objet d’un reporting annuel dans le cadre du rapport ESG annuel du Fonds.

Par ailleurs, l’utilisation par le Fonds de son influence en tant qu’investisseur pour encourager les Sociétés du Portefeuille à atténuer les risques environnementaux et sociaux pertinents pour leur activité permet à la Société de Gestion d’évaluer les pratiques de bonne gouvernance des Sociétés du Portefeuille. Le vote et le suivi en board trimestriels sont des éléments importants du dialogue avec les Sociétés du Portefeuille afin de favoriser la création de valeur durable à long terme de ces dernières et d’atténuer les impacts négatifs. L’accompagnement mis en place par la Société de Gestion visant à encourager le partage d’expérience et à développer l’expertise en matière de durabilité constitue également un facteur de progrès dans la création de valeur durable et l’atténuation des incidences négatives.

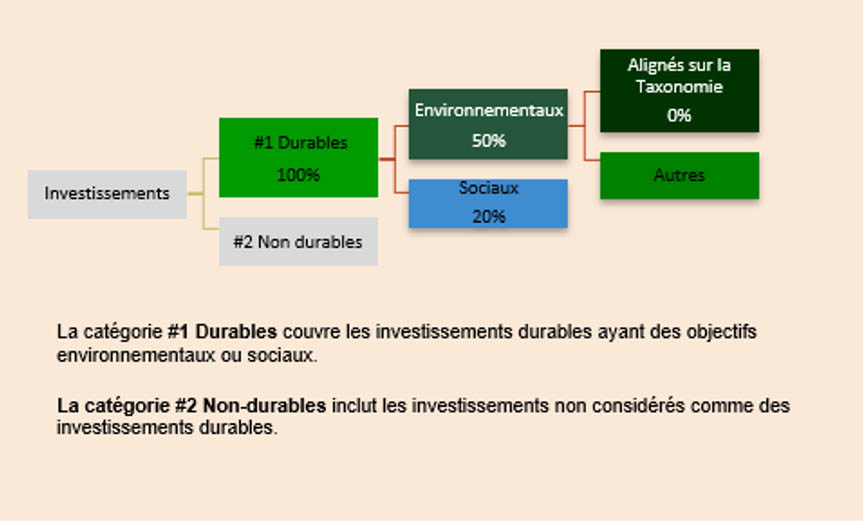

Proportion d’investissement

La Société de Gestion aura pour objectif que les investissements du Fonds utilisés pour atteindre l’objectif d’investissement durable par le Fonds FrenchFood Positive Impact représentent 100% des montants investis dans les Sociétés du Portefeuille.

Le Fonds n’a pas pour objectif d’investir dans des investissements durables ayant un objectif environnemental alignés avec le Règlement Taxonomie.

Contrôle de l’objectif d’investissement durable

Pour chaque Société du Portefeuille, la Société de Gestion identifiera des indicateurs ESG (les « Indicateurs ESG »), lesquels seront extraits du référentiel sectoriel mis en place par la Société de Gestion. En effet, pour accompagner l’engagement ESG des Sociétés du Portefeuille, la Société de Gestion a mis en place un référentiel sectoriel s’appuyant sur les référentiels de plusieurs labellisations externes, enrichi des bonnes pratiques sectorielles Sur la base de ces Indicateurs ESG, la Société de Gestion identifiera des indicateurs permettant de mesurer l’impact de chaque participation en cohérence avec la stratégie de développement de la société, les enjeux et les pratiques de leur secteur.

La méthodologie sera la suivante :

- Étape Préliminaire (préalablement l’Investissement): La Société de Gestion veillera à intégrer les critères ESG lors de la phase de préinvestissement, notamment dans les analyses, due diligences, notes d’investissement, lettres d’offre et revue et négociation des pactes d’actionnaires.

- Étape 1 : Pour chaque Société du Portefeuille, la Société de Gestion réalisera, dans les 100 premiers jours qui suivent la décision d’investissement – dans le cadre du « Plan des 100 jours » (plan de mise en place de la stratégie envisagée dans les 100 premiers jours suivant l’acquisition de la Société du Portefeuille) – un diagnostic ESG (comprenant un bilan carbone) et identifiera les Indicateurs ESG et d’impact propres à ladite Société du Portefeuille. Ce diagnostic ESG comprenant les Indicateurs d’impact permettra de déterminer la valeur de référence (baseline) à partir de laquelle sera définie l’ambition d’impact et la trajectoire de décarbonation à 5 ans.

- Étape 2 : Chaque société du Portefeuille définira son « Business Plan d’Impact » à 5 ans composé de 4 indicateurs d’impact (soit ayant un impact évaluable et mesurable sur une partie-prenante bénéficiaire) dont l’intensite carbone de l’activité avec une ambition à 5 ans. cette ambition sera justifiée au regard des enjeux du secteur, des pratiques de marché et de la baseline de la Société

- Étape 3 : La Société de Gestion déterminera le poids respectif de chacun de ces objectif d’impact.

Au jour du désinvestissement, la Société de Gestion évaluera si les objectifs d’impact qu’elle avait fixés ont été atteints et, prenant en compte le poids respectif de chacun de ces objectifs d’impact et leur pourcentage de réussite, déterminera une note d’impact (la « Note d’Impact ») sur 20.

Exemple : pour une Société du Portefeuille donnée, la Société de Gestion fixe deux objectifs d’impact : (i) pour 60% de la note, réduire de 20% l’émission de gaz à effet de serre (objectif n°1) ; et (ii) pour 40% de la note, mettre en place une formation annuelle sur la prévention des risques d’accidents du travail (objectif n°2). Si, au jour du désinvestissement, l’émission de gaz a effet de serre a été réduite de 10% (objectif n°1 atteint à hauteur de 50%) et qu’une formation annuelle sur la prévention des risques d’accidents du travail a bien été mise en place (objectif n°2 atteint à hauteur de 100%), la Note d’Impact sera de : (50%) x (60%) + (100%) x (40%) = 70%. La Note d’Impact est donc de 14/20.

[À noter que cet exemple a une visée purement explicative ; en pratique et comme indiqué ci-avant, (4) objectifs d’impact seront identifiés pour chaque Société du Portefeuille.]

L’équipe de gestion de la Société de Gestion sera assistée par un auditeur de premier plan en matière d’ESG dans le cadre de la détermination de la Note d’Impact retenue par la Société de Gestion.

La Société de Gestion établira, un rapport annuel d’impact (le « Rapport Annuel d’Impact ») présentant les résultats obtenus. Ce Rapport Annuel d’Impact sera soumis à l’avis consultatif du Comité d’Impact et sera communiqué, accompagné de l’avis du Comité d’Impact, aux Investisseurs dans un délai de six (6) mois à compter de la clôture des comptes et ce, dès le premier exercice.

Le Comité d’Impact intervient a posteriori afin :

- de s’assurer de la fiabilité de la collecte des données ;

- d’évaluer, une fois par an, la pertinence des indicateurs suivis et les niveaux atteints par rapport aux objectifs initiaux ; et

- de reconnaître un droit à l’erreur : repositionner certains Indicateurs ESG ou objectifs d’impact, en créer de nouveaux dont la pertinence est reconnue ou proposée par le Comité d’Impact.

Méthodes

L’évaluation de l’impact de société en portefeuille est :

- Réalisée par le dirigeant de la société en portefeuille dans le cadre du suivi des indicateurs retenus dans le cadre du Business Plan d’Impact validé en Boards de la société et par le Comité d’Impact du Fonds ;

- Certifiée par le CAC de la société de gestion et un tiers externe spécialisé pour la trajectoire de décarbonation via un bilan carbone de sortie ;

- Approuvée par le Comité d’Impact du Fonds.

Sources et traitement des données

En raison de la rareté des données externes pour les sociétés de portefeuille de private equity, le Fonds FrenchFood Positive Impact utilise une combinaison des sources de données suivantes (dans la mesure de chaque Société du Portefeuille) :

- Données internes – notamment recueillies par le biais de questions posées au cours du processus de diligence et de l’engagement post-investissement ;

- Des évaluations techniques réalisées par des tiers ;

- Des fournisseurs de données tiers – sélectionnés sur une base individuelle pour chaque entreprise.

Pour certaines données du bilan carbone, une méthodologie de proxy pourra être utilisée en fonction de la disponibilité des données scope 3 notamment.

Limites aux méthodes et aux données

Il existe des limites quant à la disponibilité et la qualité des données pour les sociétés privées du segment Private Equity du fait notamment de leur taille, qui doivent être prises en compte par la Société de Gestion lors de l’évaluation de l’impact et de la contribution ESG de ses participations. Les informations provenant de fournisseurs de données tiers sont rarement disponibles pour les Sociétés du Portefeuille détenues à titre privé. Dans de tels cas, la Société de Gestion utilisera une méthodologie de proxy ou s’appuiera sur les données des Sociétés du Portefeuille potentielles en cours d’examen.

Diligence raisonnable

Le processus de due diligence tout au long du cycle de vie de l’investissement est décrit ci-dessous :

- Pré-investissement

- L’ESG est intégré en phase de pré-analyse et de due diligence via une trame d’analyse construite à partir du référentiel ESG FrenchFood Capital. Cette trame d’analyse permet à l’Equipe d’investissement de remonter les principaux points de risque ESG et le niveau d’action de la société en amont de la décision d’investissement.

- En phase de pré-analyse, une cartographie des risques de durabilité et des principales incidences négatives sur l’objectif durable de l’investissement est établie.

- En phase de due diligence, le questionnaire ESG renseigné par la société permet d’évaluer de manière quantitative les risques et le niveau d’action de la société de gestion. Ce diagnostic permet de dresser le plan d’action correctif ESG à mettre en place pendant les 100 premiers jours.

- Investissement

- Un diagnostic détaillé des pratiques de la société est restitué par la Société de Gestion permettant au management d’identifier leurs points de force et les axes prioritaires de progrès en vue de construire leur feuille de route.

- Un bilan carbone (scopes 1,2 et 3) est lancé dans les 100 premiers jours afin de quantifier précisément l’impact climatique de la Société et de construire la stratégie de décarbonation sur les 5 ans de la période d’investissement.

- La construction d’un Business Plan d’Impact définissant des objectifs quantitatifs mesurables et évaluables à 5 ans à partir de ce diagnostic est un des objectifs du plan des 100 jours. Le business plan d’impact sera soumis au Comité d’Impact puis validé en board trimestriel et en Comité d’investissement.

- Suivi des participations

- Accompagnement : mise en place d’une boîte à outils collective sous la forme d’une data room partagé permettant à chacun de profiter de l’expérience des autres sociétés du portefeuille, organisation de sessions collectives de partages d’expérience permettant aux sociétés les plus avancées de partager leurs actions et résultats auprès des autres.

- Suivi des avancées du BP d’Impact en Board trimestriel. Le pourcentage d’atteinte annuel de l’ambition du BP d’impact fera l’objet d’une certification externe et sera soumis au Comité d’impact ainsi qu’au comité stratégique et consultatif du Fonds. Il sera validé en Comité d’investissement.

- Questionnaire ESG annuel envoyé à toutes les entreprises du portefeuille pour remonter les progrès sur les principaux indicateurs ESG ainsi que les éventuels nouveaux risques.

- Sortie

- Questionnaire ESG de sortie.

- Evaluation de l’atteinte du BP d’impact ex-post du portefeuille soit à partir de la « baseline » définie au moment de l’investissement à l’occasion du diagnostic réalisé. Le pourcentage d’atteinte du BP d’impact à la sortie fera l’objet d’une certification externe et sera soumis au Comité d’impact ainsi qu’au comité stratégique et consultatif du Fonds. Il sera validé en Comité d’investissement.

- Valorisation de la performance globale (financière, ESG et impact) dans les documents de cession.

Chaque année le pourcentage d’atteinte du Business plan d’Impact est certifié par le CAC de la Société et validé par le Comité d’Impact mis en place par la Société de Gestion.

Politiques d’engagements

Le questionnaire ESG complété au cours des due diligences intègre les pratiques de bonne gouvernance des Sociétés du Portefeuille.

Ces pratiques de bonne gouvernance font l’objet d’un reporting annuel dans le cadre du rapport ESG annuel du Fonds.

Par ailleurs, l’utilisation par le Fonds de son influence en tant qu’investisseur pour encourager les Sociétés du Portefeuille à atténuer les risques environnementaux et sociaux pertinents pour leur activité permet à la Société de Gestion d’évaluer les pratiques de bonne gouvernance des Sociétés du Portefeuille. Le vote et le suivi en board trimestriels sont des éléments importants du dialogue avec les Sociétés du Portefeuille afin de favoriser la création de valeur durable à long terme de ces dernières et d’atténuer les impacts négatifs. L’accompagnement mis en place par la Société de Gestion visant à encourager le partage d’expérience et à développer l’expertise en matière de durabilité constitue également un facteur de progrès dans la création de valeur durable et l’atténuation des incidences négatives.

Réalisation de l’objectif d’investissement durable

Le Fonds utilise, notamment les indicateurs énumérés, ci-dessous, pour apprécier dans quelle mesure l’objectif d’investissement durable est atteint :

- le pourcentage du Fonds investi dans des investissements durables ;

- le pourcentage du Fonds investi dans des investissements durables avec un objectif environnemental dans des activités économiques qui ne sont pas qualifiées d’écologiquement durables selon le Règlement Taxonomie ;

- le pourcentage du Fonds investi dans des investissements durables ayant un objectif social ; et

- le pourcentage du Fonds investi dans des sociétés ayant des activités exclues conformément à la liste d’exclusion (comme mentionné, ci-dessous).